以前「「ふるさと納税」以外はないの!? 会社員(サラリーマン)が知っておくべき節税方法」で書いたように会社員の方が出来る節税対策は限定的です。

そんな中、「事業所得(副業)や不動産所得(不動産投資)が節税になる」ということを聞いたことがある方は、多いのではないでしょうか。

今回はそんな、事業所得(副業)や不動産所得(不動産投資)から生じる、

損益通算制度について解説していきます。

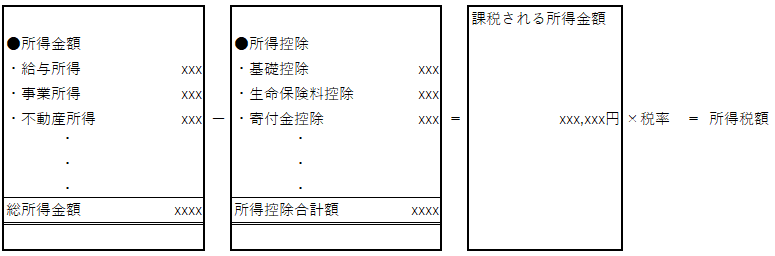

【所得税の計算方法】

所得税は総合課税制度といい、各種の所得金額を合計して所得税額を計算します。

所得の種類には利子所得、配当所得、不動産所得、事業所得、給与所得、譲渡所得、一時所得、雑所得の8種類があり、これらを一定の方法により合計した総所得金額から、所得控除の合計額を控除し、その残額に税率を乗じて税額を計算します。

この一定の方法というのは所得種類ごとに決まっており、所得種類ごとに所得額を計算し総所得金額を計算していくことになります。

【所得で赤字が生じた場合~損益通算の制度~】

では、個人事業主や副業をしているサラリーマンの方(副業が事業として認められている場合)、不動産所得がある方等、複数の所得がある方で、一方の所得では黒字、一方の所得で赤字が生じているときはどのように総所得金額が計算されるのでしょうか。

所得の金額計算上、損失が生じた場合は損益通算という制度があります!

損益通算とは、各種所得金額の計算に生じた損失のうち、一定のものについてのみ、他の各種所得の金額から控除することができるというものです。※

この一定のものとは、不動産所得、事業所得、譲渡所得、山林所得を指します。

※別荘等の生活に通常必要でない資産の貸付に係るもの等により生じた不動産所得の赤字等、上記4種の所得であっても、他の各種所得から控除することができない場合があります。

詳しくはこちら「国税庁のタックスアンサー損益通算」をご覧ください。

つまり、給与所得のあるサラリーマンの方の場合、不動産所得や事業所得によって赤字が生じた場合、給与所得の金額から当該赤字分を控除できる形になります。

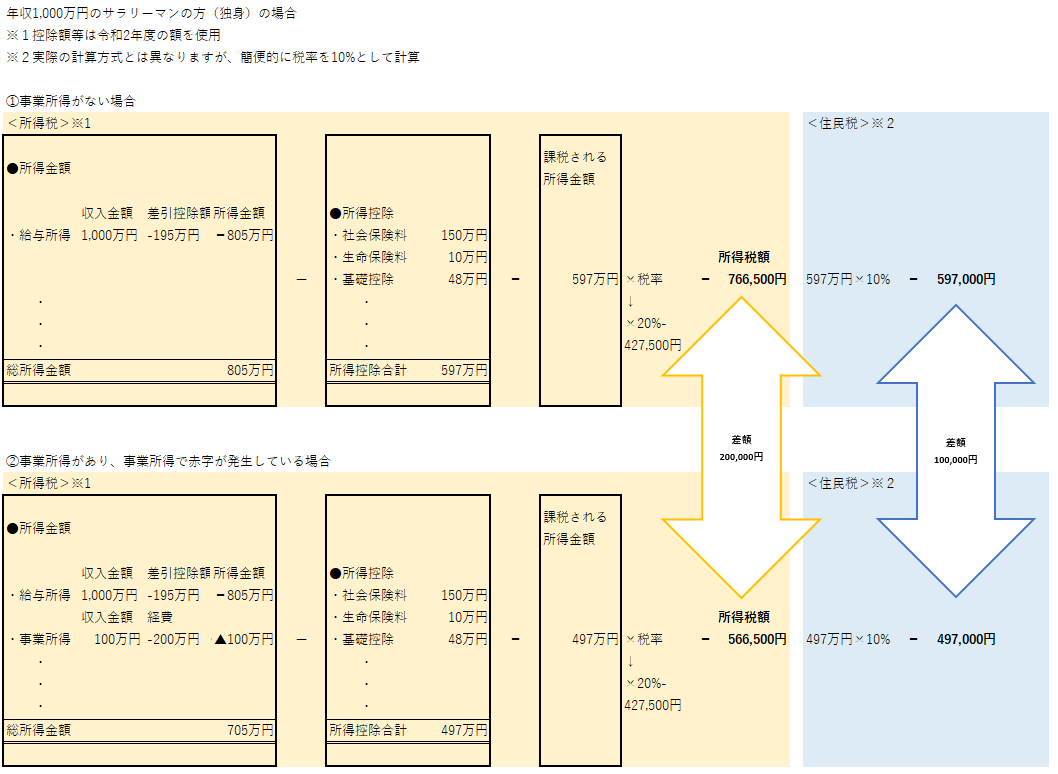

この損益通算によって税額計算にどのような影響が生じるのか、実際に数字を用いて確認してみましょう。

(表をクリックで拡大できます。)

損益通算により、①に比べ②は事業所得生じた赤字と給与所得が相殺できるので、課税される所得金額が小さくなり、②の方が①より所得税額20万円、住民税額10万円少ないことがわかります。

このような損益通算制度があるため、「事業所得、不動産所得が節税になる」とよく言われています。

なお、所得税は納めるべき税金がその年度の確定申告時にて安くなり(サラリーマンの場合は源泉徴収されているので、多くの場合還付が発生)、住民税は翌年6月~5月の住民税特別徴収額(給与からの天引額)が本来の金額より少なくなります。

つまり、令和2年の確定申告を、令和3年3月15日までに行った場合、約1カ月後に所得税が還付されるとともに、令和3年6月以降の住民税額が減るという形になります。

節税といっても、住民税分は返ってくるのではなく、本来の納税額が減るという点に注意が必要です。

【まとめ】

今回は、事業所得・不動産所得により生じた赤字は節税につながる仕組みと合わせを解説しました。

Takeoffer会計事務所は会計処理から税務相談まで幅広いアドバイスを行っております。

何かありましたら、お気軽にご相談ください。