事業を経営されている皆さん、

いよいよ2023年10月から適格請求書等保存方式(通称、「インボイス制度」)が施行されます!

自分は何をどうしたら良いかわからない事業者さんも多くいらっしゃると思います。

なので今回は、消費税課税事業者であるA社を主人公に見立て、A社の立ち振る舞いによってどのように、消費税の支払額が変化するかをパターンに分けて説明します!

尚、今回はA社(法人)を主人公に見立てておりますが、2023年9月以前で既に消費税課税事業者となっている事業者や、2023年3月以前にインボイス申請(適格請求書発行事業者の登録申請)手続きを完了されている事業者であれば、個人事業主でも同様ですので個人、法人問わずご覧になっていただければと思います✨

目次

前提条件

主人公は課税事業者であり、2023年10月以降消費税の納付が確定している事業者「A社」

A社、外部より年間22,000円(内、消費税2,000円)の売上を上げており、そのために、従来より消費税非課税事業者のフリーランスである「Bくん」に一部、業務を委託しており年間11,000円(内、消費税1,000円)の外注費を支払っている。

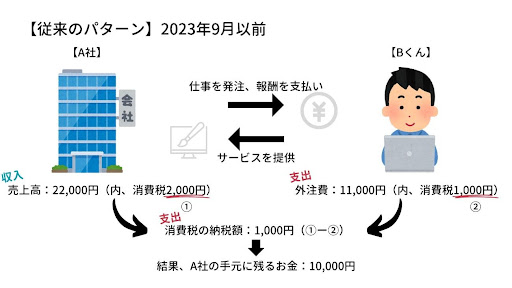

従来のパターン

【2023年9月以前】A社の収支状況

①売上高:+22,000円(内、消費税2,000円①)

②外注費:▲11,000円(内、消費税1,000円②)

③消費税:▲1,000円(①―②)

A社の手残り金額:10,000円

当ケースがインボイス制度の適用がなかった2023年9月以前までの全容となります。

こちらのケースをもとに消費税支払額、A社の手元残金を比較していきたいと思います。

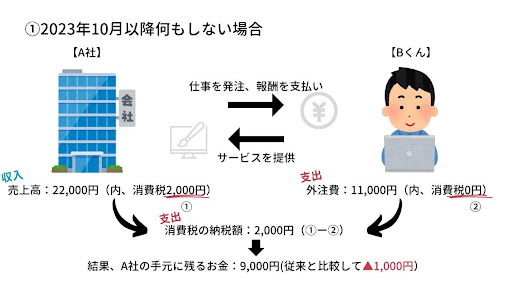

①2023年10月以降も免税事業者のBくんと取引を継続し、何ら対策を取らない場合

【2023年10月以降】A社の収支状況

①売上高:+22,000円(内、消費税2,000円①)

②外注費:▲11,000円(内、消費税は0円②)

③消費税:▲2,000円(①―②)

A社の手残り金額:9,000円(従来と比較して▲1,000円)

| メリット | デメリット | |

| A社 | 事務負担:変化なし (Bくんとの交渉の手間がない) |

金銭的負担:増 |

| Bくん | 事務負担:変化なし 金銭的負担:変化なし |

他の課税事業者との新規取引の機会損失可能性あり |

このように非課税事業者に対して、何ら対策を取らない場合、課税事業者は損するような形となります。

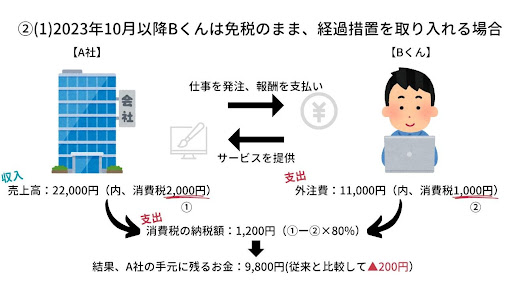

②2023年10月以降も免税事業者として取引継続するが、経過措置を取り入れる場合

経過措置による仕入税額控除は3年ごとに段階を分け、控除割合が異なるため、(1)~(3)に分けて納税金額等を説明します。

2023年9月以前では、非課税事業者に係る仕入税額相当額(※)は100%の控除が認められていましたが、2023年10月以降では下記の通り控除割合が徐々に減少していくこととなります。

a:2023年10月 ~ 2026年9月 → 仕入税額相当額の80%

b:2026年10月 ~ 2029年9月 → 仕入税額相当額の50%

c:2029年10月 ~ → 仕入税額相当額の 0%

※仕入税額相当額とは、仕入(今回のケースでいうと「外注費」)の支払いに伴い生じた消費税相当額の事をいいます。

(1)【2023年10月 ~ 2026年9月】A社の収支状況

①売上高:+22,000円(内、消費税2,000円①)

②外注費:▲11,000円(内、消費税1,000円②)

③消費税:▲1,200円(①―②×80%)

A社の手残り金額:9,800円(従来と比較して▲200円)

| メリット | デメリット | |

| A社 | 事務負担:変化なし (Bくんとの交渉の手間がない) |

金銭的負担:増 |

| Bくん(※) | 事務負担:変化なし 金銭的負担:変化なし |

他の課税事業者との新規取引の機会損失可能性あり |

※サービス価格部分と消費税部分の区分記載された「区分記載請求書」等の発行が必要となります。

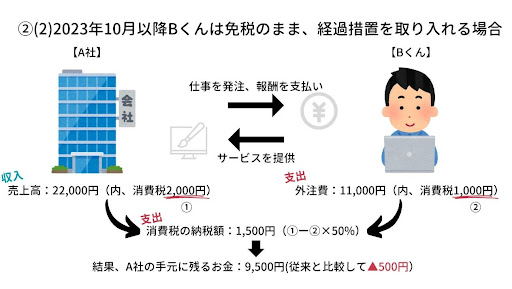

(2)【2026年10月 ~ 2029年9月】A社の収支状況

①売上高:+22,000円(内、消費税2,000円①)

②外注費:▲11,000円(内、消費税1,000円②)

③消費税:▲1,500円(①―②×50%)

A社の手残り金額:+9,500円(従来と比較して▲500円)

| メリット | デメリット | |

| A社 | 事務負担:変化なし (Bくんとの交渉の手間がない) |

金銭的負担:増 |

| Bくん(※) | 事務負担:変化なし 金銭的負担:変化なし |

他の課税事業者との新規取引の機会損失可能性あり |

※サービス価格部分と消費税部分の区分記載された「区分記載請求書」等の発行が必要となります。

(3)【2029年10月 ~ 】A社の収支状況

2029年10月以降は前途の「①2023年10月以降も免税事業者のBくんと取引を継続し、何ら策を取らない場合」と同様の結果となります。

このように経過措置を適用する場合でも、3年毎にA社の消費税負担額が増加していくため、2029年10月以降はBくんに対する消費税の支払いは、税額控除の効果を持たなくなってしまいます。

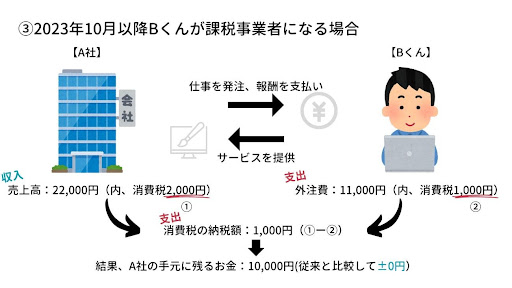

③2023年10月以降、Bくんが課税事業者になる場合

【2023年10月以降】A社の収支状況

①売上高:+22,000円(内、消費税2,000円①)

②外注費:▲11,000円(内、消費税1,000円②)

③消費税:▲1,000円(①―②)

A社の手残り金額:10,000円(従来と比較して±0円)

| メリット | デメリット | |

| A社 | 金銭的負担:変化なし | 事務負担:増 (Bくんとの交渉が必要となる) |

| Bくん | 他の課税事業者との新規取引の機会損失可能性なし | インボイス申請等の作業が必要 消費税納税義務が発生 |

このように取引先である非課税事業者が課税事業者になると、2023年9月以前と同様の消費税負担として経営する事が可能です。

尚、同一料金にて同じ業務をしてくれるような他の課税事業者を探すという場合でもA社は同様のメリットが得られます💡

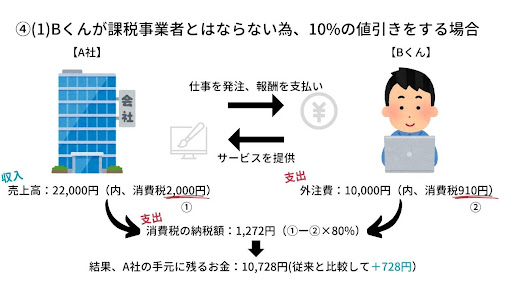

④Bくんが課税事業者とはならない為、10%の値引きをする場合

(1)【2023年10月 ~ 2026年9月】A社の収支状況

①売上高:+22,000円(内、消費税2,000円①)

②外注費:▲10,000円(内、消費税910円②)

③消費税:▲1,272円(①―②×80%)

A社の手残り金額:10,278円(従来と比較して+728円)

| メリット | デメリット | |

| A社 | 金銭的負担:減 | 事務負担:増 (Bくんとの交渉が必要となる) |

| Bくん(※) | インボイス申請等作業が不要 消費税の納税義務を免れる |

売上高が10%減少する 他の課税事業者との新規取引の機会損失可能性あり |

※サービス価格部分と消費税部分の区分記載された「区分記載請求書」等の発行が必要となります。

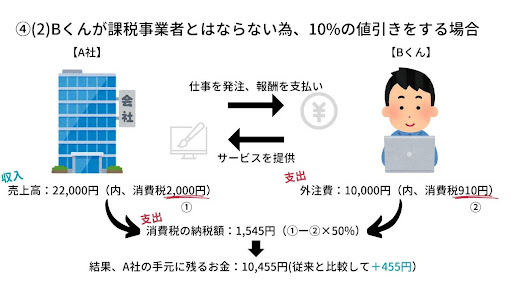

(2)【2026年10月 ~ 2029年9月】A社の収支状況

①売上高:+22,000円(内、消費税2,000円①)

②外注費:▲10,000円(内、消費税910円②)

③消費税:▲1,545円(①―②×50%)

A社の手残り金額:10,455円(従来と比較して+455円)

| メリット | デメリット | |

| A社 | 金銭的負担:減 | 事務負担:増 (Bくんとの交渉が必要となる) |

| Bくん(※) | インボイス申請等の作業が不要 消費税の納税義務を免れる |

売上高が01%減少する 他の課税事業者との新規取引の機会損失可能性あり |

※サービス価格部分と消費税部分の区分記載された「区分記載請求書」等の発行が必要となります。

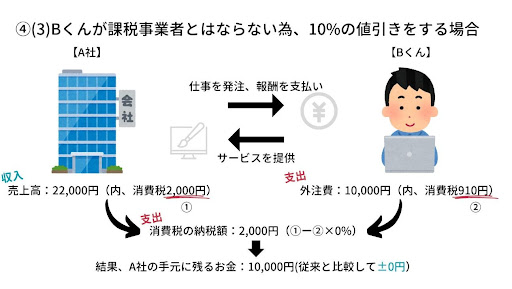

(3)【2029年10月 ~ 】A社の収支状況

①売上高:+22,000円(内、消費税2,000円①)

②外注費:▲10,000円(内、消費税910円②)

③消費税:▲2,000円(①―②×0%)

A社の手残り金額:10,000円(従来と比較して±0円)

| メリット | デメリット | |

| A社 | 金銭的負担:変化なし | 事務負担:増 (Bくんとの交渉が必要となる) |

| Bくん(※) | インボイス申請等作業が不要 消費税の納税義務を免れる |

売上高が10%減少する 他の課税事業者との新規取引の機会損失可能性あり |

※サービス価格部分と消費税部分の区分記載された「区分記載請求書」等の発行が必要となります。

④のケースでは外注費の10%の値引きと経過措置適用をするため、単純に10%の値引き交渉を行うとA社は2023年9月以前と比較して得をしてしまうため、段階的に値引き交渉を行うなどの策も考えられます。ただし、2029年10月以降では従来までの金銭的負担と同様となります。

まとめ

いかがでしたでしょうか。

今回は、説明のために登場人物を絞って説明しましたが、複数の取引先と関係を持つ事業者がほとんどかと思われます。また、取引金額や取引社数により大きな金額を損してしまうかもしれません。

皆さんが判断しやすいようにそれぞれメリット、デメリットを記載しましたが、A社にとっては望ましいパターンは、下記の順序かと考えられます。

↓

「④Bくんが免税事業者のままではあるが、経過措置を適用するとともに値引適用をする」

↓

「②Bくんが免染事業者のままのため、2029年9月までの6年間経過措置を適用する」

↓

「①何ら措置を取らない」

ただし、単純に金額だけでなく、その取引先(今回のケースでは「Bくん」)とメリット、デメリットを超えても取引継続していきたいか?等のお金には代えられない関係によるところも大きいと思われるので、単純な事務負担や、金銭的負担に留まらず、既存の関係値や業務の代替可能性、その事業者が持つ固有の付加価値も忘れずにご判断いただければと思います。

詳細な対策方法がわからないときは是非、税理士に相談してみてください。

Takeoffer会計事務所では、

インボイス制度を含め税務に関する様々なご相談に乗っていますので、

迷われた際にはお気軽にご相談ください。