新しい会社を設立する場合、一般的には個人で出資するケースが多いと思います。

しかし、会社を既に経営していて、その中で好調な事業を別会社として分離したり、新規事業を新しく会社を設立して始めたい場合、既存の法人から出資することもできます。

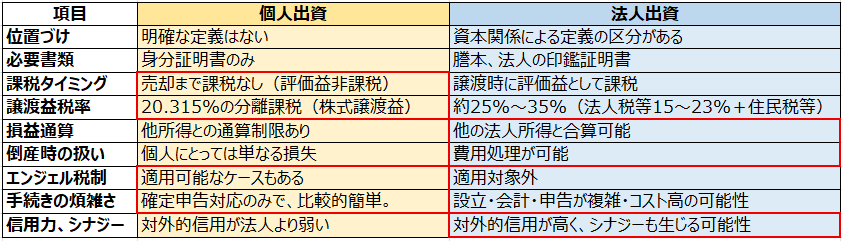

今回は、以下のような具体的なケースをもとに、出資方法の違いによる相違点と、メリット・デメリットを整理していきます。

- A社長:B社のオーナー兼代表取締役

- B社:事業が好調な法人

- C社:新規で立ち上げる事業法人

※新規事業に伴う法人設立に関する詳細はこちらのブログをご覧ください。(参考ブログ:「新規事業実施に伴う法人設立のメリット・デメリット」)

会社の位置づけの相違点

個人による出資 ※本ケースではA社長

A社長=C社の株主となり、A社長が複数の会社を所有するため、B社とC社は「兄弟会社」(法的定義はなし)との位置づけになります。

法人による出資 ※本ケースでは既存のB社

B社=C社の株主となり、出資元のB社と新会社C社の間に資本関係が生じるため、以下の明確な定義があります。

- 子会社:B社が新会社の議決権の50%超を保有する場合。

- 関連会社:B社が議決権の20%以上50%以下を保有し、経営に「重要な影響」を与える場合。

- 持分法適用会社:関連会社のうち、会計上「持分法」を適用する会社。

- 関係会社:親会社・子会社・関連会社を総称した呼び方(法的定義はなし)。

※中小企業の場合、

- 会社法第444条第3項により、子会社でも連結決算は不要(法律上も会計基準上も義務がなく、金融機関等から求められない限り不要です。)

- 持分法適用も原則不要または簡略対応可能(会計処理上、「重要性の原則」により適用除外にできる余地があります。)

必要書類の相違点

公証役場で定款の認証を受け、法務局に登記するという流れは一緒です。相違点の1つは、株主になる際に必要な書類です。

個人による出資

身分証明書のみ

法人による出資

謄本、法人の印鑑証明書

※謄本に出資する会社の事業目的と同一内容の記載が必要です。

個人出資のメリットとデメリット

個人出資の場合、C社株から得られる配当金は配当所得、売却益は譲渡所得として扱われ、個人の確定申告の際に計算が必要になります。

メリット

- 株式売却時の適用税率が、法人税率より低い(譲渡益に20.315%の分離課税)。

- 配当金が年間10万円以下の場合は申告不要(10万円超の場合は総合課税)。

- 売却時まで課税されない(評価益が未実現である限り、課税されない)。

- エンジェル税制(所得控除・売却益非課税など)の適用も条件を満たせば可能。

※エンジェル税制の要件について(詳細は、経済産業省のHPをご参照ください。)

・「個人投資家」であることが前提です。支配関係がある法人からの出資が過度に関与すると、否認されるリスクがあります。

・エンジェル税制を利用するには、C社が認定ベンチャー企業等に該当し、要件(設立年数、規模、事業内容など)を満たす必要があります。

デメリット

- 資金調達時の信用面やガバナンスの構築では法人出資より弱い。

- C社の倒産時、A社長の資産がリスクにさらされる(C社の倒産は単なる損失)。

- A社長にとっても、B社にとっても、他の所得との通算に制限がある。

法人出資のメリットとデメリット

法人出資の場合、C社株から得られる配当金や売却益はすべて法人としての利益となり、法人税の計算に組み込まれます。

メリット

- 既存の事業資産や人材を活用できればシナジーがある。

- 出資先のC社が倒産等した場合に、経費処理が可能。

- C社の法人所得との合算により損失の通算が可能になる場合がある。

デメリット

- 株式の売却時の課税は、譲渡益に約25%~35%と、税率が高い。

- 法人の株式は時価評価されるため、保有株式の含み益が一定以上あると、会計上・税務上評価益が計上され課税される。

- 新しい会社に出資する場合、その事業目的において共通点が必要等、設立の手続きが複雑。

- 新たに設立する会社が他社から資本金の50%以上を出資してもらっている場合、出資企業の一昨年の売上が5億円超の場合は資本金が1000万円以下でも消費税の免税がされない。

- 既存会社の決算に新会社の損益が反映される可能性がある(赤字の連結になると親会社の財務指標が悪化する可能性)。

また、法人と個人の株式運用による相違点は下記ブログでもご説明していますので、併せてご参照ください。(参考ブログ:「法人?個人?どちらで株式運用をするべき? ~法人口座のメリット・デメリットについて~」)

参考:ハイブリッド出資の選択肢

実務的には、両者のメリットを活かす「個人×法人のハイブリッド出資」のケースも多いです。

例えば、

- 初期段階ではA社長が個人で出資(税制優遇を狙う)

- 成熟後や事業連携の必要性が高まった段階でB社が増資などで参画(株式構成例:A社長51%、B社49%など)

この形であれば、税制メリットとグループ戦略の両立が可能ですので、初期段階では個人出資から考えてはいかがでしょうか。

まとめ

出資方法の決め方は、税金を中心に考えても様々なメリットデメリットがあります。そのため、何を優先するかで法人で出資するか個人で出資するかを決めていくことになります。

Takeoffer会計事務所は会計処理から税務相談まで幅広いアドバイスを行っております。

何かありましたら、お気軽にご相談ください。