「配当」を自由に行うことはできません!

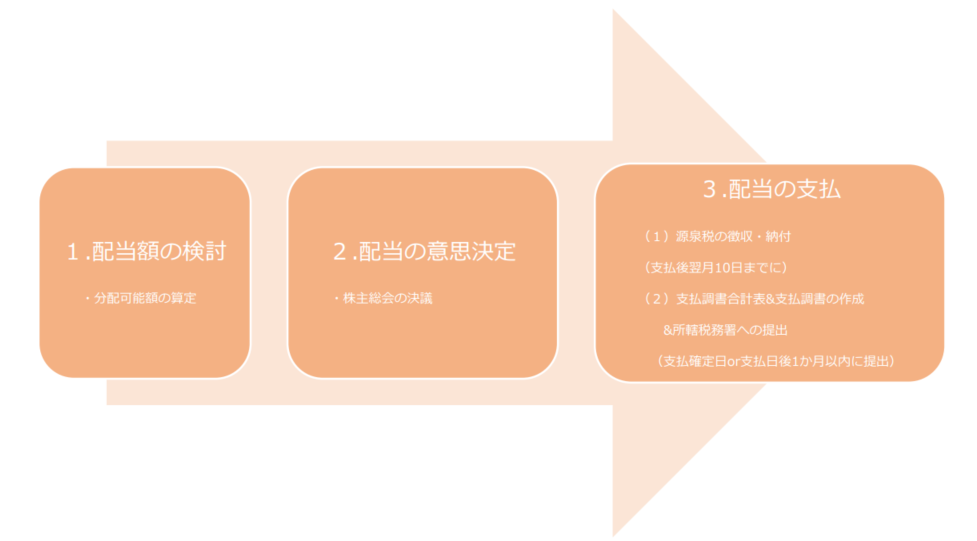

会社法上様々な手続きが必要となり、以下のステップに沿って配当がなされます。

(画像クリックで拡大)

各ステップに沿って確認していきましょう。

【1.配当額の検討】

まずは配当額を決めることになりますが、

会社が配当できる金額の限度は、会社法で具体的に定められています。

当該限度額を分配可能額といいますが、

概ね「その他資本剰余金額」+「その他利益剰余金」で算出できます。

配当=会社の純資産(現金)が減少するということですので、事業への影響もふまえ、配当額を検討しましょう。

※純資産額が300万円を下回っている場合は配当を行えませんので、ご留意ください。

【2.配当の意思決定】

株式会社が剰余金を配当するときは、その都度、株主総会決議※によって以下の事項を定めなければなりません(会社法454条第1項)。

なお、株主総会決議を経ればいつでも年に何回でも配当が可能です。

- 配当財産の種類及び帳簿価額の総額

- 株主に対する配当財産の割当てに関する事項

- 当該剰余金の配当がその効力を生ずる日

※取締役会設置会社の場合は一定の条件を満たすことにより、取締役会決議で配当の意思決定を行うことが可能ですが、

年に1回の中間配当、または取締役の任期1年、会計監査人設置、監査役会設置と他の条件を満たしている株式会社に限られます。

【3.配当の支払】

上記手続の結果、配当の意思決定が行われたら実際に配当を支払うまでに以下の手順が必要となります。

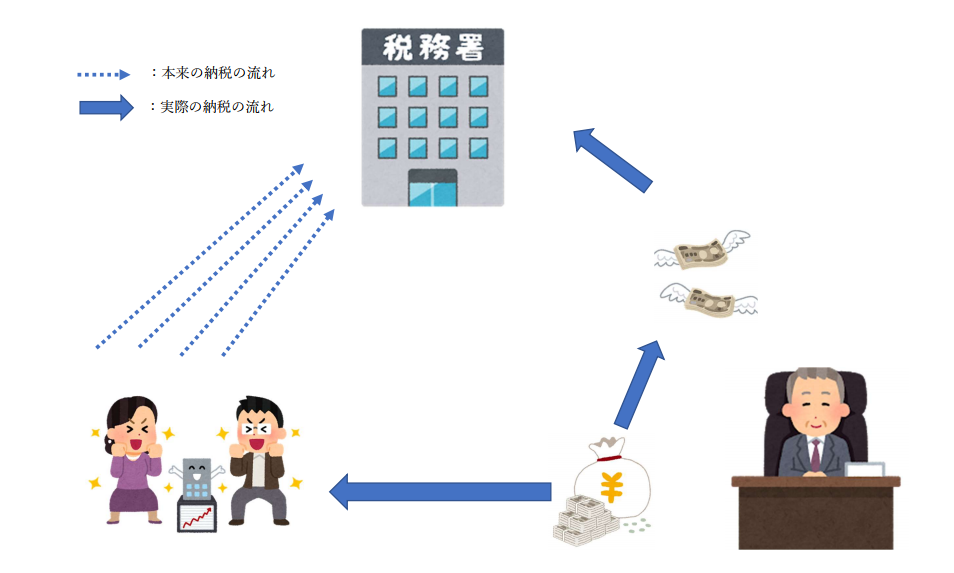

(1)源泉税の徴収・納付

受取配当金には所得税がかかり、源泉徴収が必要となります。

源泉徴収とは受け取り側の代わりに、支払側の企業が税金分を配当金から天引きして、企業がかわりに税務署に支払う仕組みです。

①源泉税の徴収

会社は「2.配当の意思決定」により確定した配当金額のうち、20.42%の源泉徴収税額を徴収し、

残りを株主に支払うとともに、税務署へ提出する(2)の配当金支払明細書・支払調書を発行します。

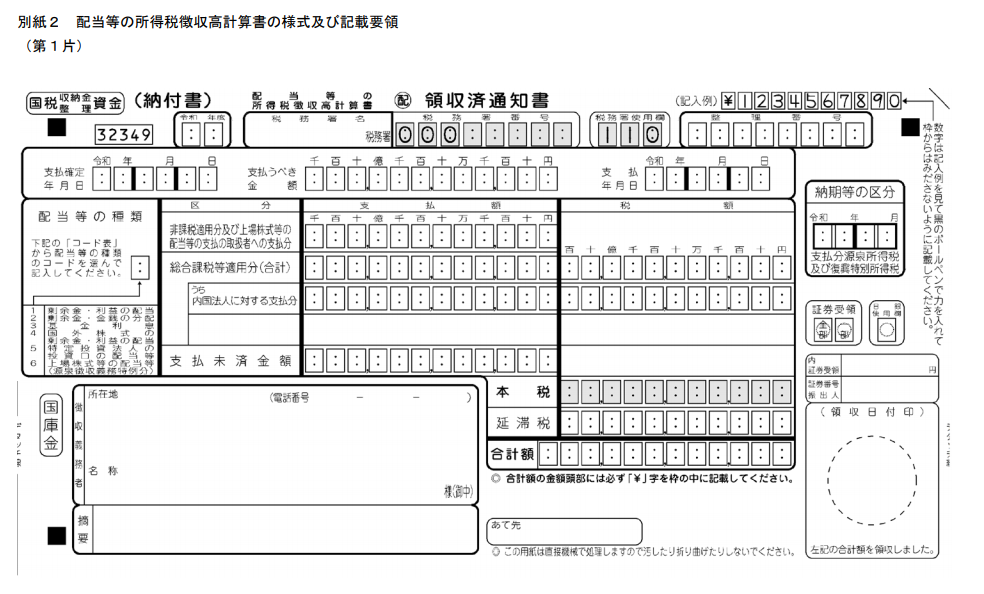

②源泉税の納付

会社は上記源泉徴収した配当額×20.42%の税額を、配当金を

支払った月の翌月10日or未払の場合は支払が確定した日から1年を経過した日の属する月の翌月10日までに、源泉税の納付を行う必要があります。

引用元:国税庁HP「源泉所得税の納付書兼所得税徴収高計算書の様式について」

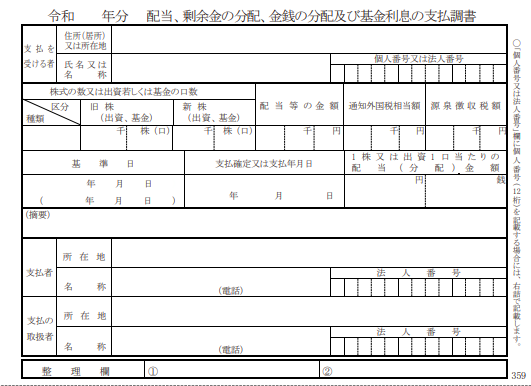

(2)支払調書合計表、支払調書の作成

配当金についての支払調書及び支払調書合計表を作成し、支払確定日または支払った日から1か月以内に所轄税務署に提出する必要があります。

(例:支払調書)

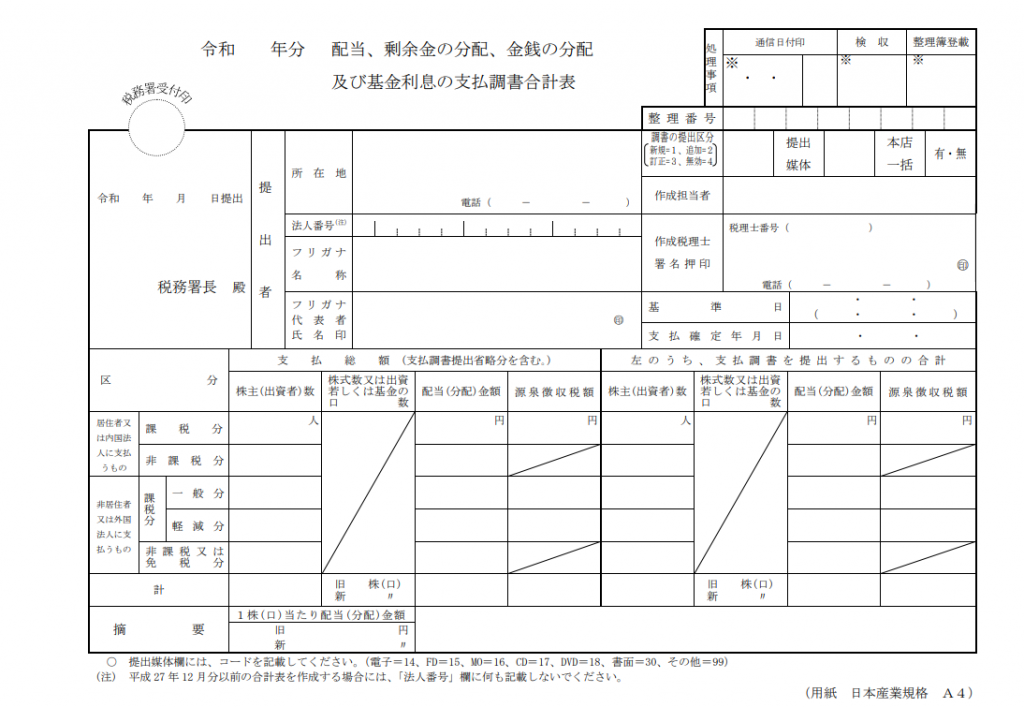

(例:支払調書合計表)

引用元:国税庁HP「配当、剰余金の分配、金銭の分配及び基金利息の支払調書(同合計表)」

配当の支払に関し必要な書類をまとめると以下の通りです。

| 時期 | 手続内容 | 作成資料 | 提出先 |

| 配当金支払月の翌月10日まで | 源泉徴収税額の徴収・納付 | 配当等の所得税徴収高計算書 | 所轄税務署 |

| 支払確定日または支払った日から1か月以内 | 支払調書、 支払調書合計表の作成 |

配当、剰余金の分配、金銭の分配及び基金利息の支払調書 | 所轄税務署 |

提出漏れがある場合、

加算税が課されることや、罰金が発生することもありますので

手続き漏れがないようにしましょう!

まとめ

配当を行う場合には上記手続についても忘れないようご留意ください。

なお、役員=株主である場合、個人に資産を無理に移さずとも、会社の資産=株主の資産=役員の資産となるため、資産を移す必要性やタイミングについても考えてみると良いでしょう。

また、会社の余剰資金を個人に移す方法についてはこちらでも紹介していますので合わせてご確認ください。

Takeoffer会計事務所は会計処理から税務相談まで幅広いアドバイスを行っております。

何かありましたら、お気軽にご相談ください。